-

- 投資効率や収益性を高める為の提案力。

- 長年培ってきた、アパート経営に必要な専門の知識やノウハウ。

- 立地の選定、管理体制の充実、耐久性のある設計、設備が、収益性を実現します。

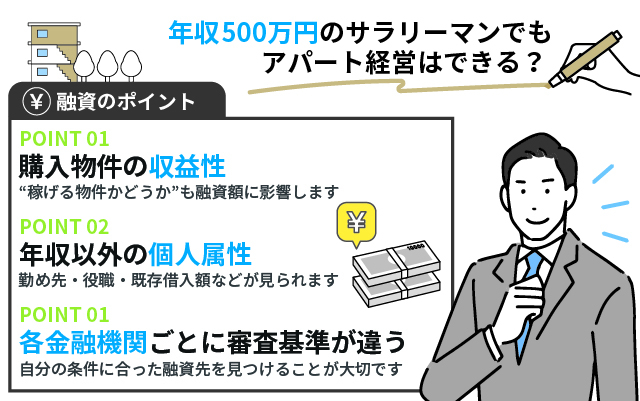

年収500万円のサラリーマンでもアパート経営はできる?

サラリーマンにとってアパート経営は、貴重なプライベートの時間を割かずに本業以外に収入を生み出せる、またとない資産運用手法です。

しかし、これは誰でもできることではなく、サラリーマンとして会社に貢献し、社会的な信用力を得ているからこそできること。

もし、すでにその信用力を持っているとしたら、使わないことにはもったいないですよね。

厚生労働省のデータによると、令和元年の日本の年収の中央値は、男性425万円、女性315万円。

このことから、年収500万円のサラリーマンは平均よりも所得の高いことが伺えます。

とはいえ、「アパート経営なんて、年収500万円でも出来るのだろうか?」「年収500万円で不動産投資に手を出すのは、リスクが高いのではないだろうか?」と疑問に思う方も多いようです。

今回は、「年収500万円のサラリーマンはアパート経営をできるのか」「するとしたらどういった方法が考えられるのか」など、実際にご相談いただいたお客さまの事例を交えて解説します。

⇒「アパート経営」に関する無料ご相談をご希望の方はコチラをご確認ください。

目次

年収500万円でアパート経営はできるのか?

土地や多額の資金をお持ちの方は別として、多くの方が銀行から借入をしてアパート経営を始めます。

「年収500万円だけど、アパート経営はできますか?」という質問をよくいただきますが、これはつまり、「年収500万円だけど、アパート購入のための融資は付きますか?」と同意でしょう。

結論からお伝えすると、年収500万円の方でもアパート経営は可能です。

ただし、年収500万円あれば、“必ず”アパート経営ができるというわけでもありません。

ご相談いただくお客さまのなかにも、同じ年収500万円の方でもアパート購入ができた方とできなかったがいらっしゃいます。

それでは、年収500万円の方のアパート経営を「できる」「できない」を左右する要素にはどういったものがあるのでしょうか。順を追って解説していきます。

要素1:購入物件の収益性

アパート経営ができるか・できないかは、アパート購入のための融資(アパートローン)が付くかどうかが大きく影響します。

まずは、アパートローンの評価方法を把握しておきましょう。

住宅ローンの場合は、借りる本人の年収や勤務先などから個人の返済能力を見られ、その評価によって融資額が決まります。

一般的に、年収の6倍~7倍が住宅ローンの融資額の上限と言われているようです。

年収500万円の人であれば、3,000万円~3,500万円ほどの融資が可能ということになり、ちょうどマイホームの価格帯になります。

アパートローンの場合は、年収の10倍やそれ以上の融資を受けることも可能です。

年収500万円の人でも、5,000万円、1億円と融資を受けられるケースもあります。

この融資額の違いの理由は、ローン返済のお金の出どころにあります。

マイホームの場合は、借りる本人の給与収入からローン返済をしていきます。

そのため、アパートの場合はアパート自体が収益を生んでくれるため、ローン返済金の出どころはそのアパートそのものです。

借りる本人の稼ぎだけでなく、購入するアパート自体の稼ぎも加味して銀行が評価してくれるため、「住宅ローンよりも多額の融資が出やすい」というわけです。

もちろん、稼ぎの少ない・稼ぎがマイナスのアパートであれば、借りる本人の給与収入からローン返済をしないといけなくなるため、銀行も融資をしにくくなります。

このことから、購入するアパートがきちんと稼ぎのあるアパートであるかどうかも、アパート経営を「できる」か「できないか」を左右する重要な要素となりそうです。

要素2:年収以外の属性の要素

アパートローンにおいて、借りる本人の年収は融資の可否を分ける大きな要素ではありますが、銀行は年収以外の個人の属性も見て総合的に判断します。

重視するポイントは銀行によってさまざまですが、共通している要素は以下の5つです。

1.勤め先

銀行としては、「ローン返済の期間中、年収500万円の状態が安定して続くかどうか」が気になるところです。

そのため、同じ年収500万円でも、収入が保証されていない個人事業主や社長より、企業に勤めるサラリーマンの方が評価されやすい傾向にあります。

特に、上場企業のサラリーマンや士業の方は良い評価を得やすいようです。

2.勤続年数・役職

今は年収500万円でも、融資後に仕事を辞めて無職となると銀行としては困りものです。

勤続年数が長かったり、社内で重要なポジションについていたりすれば、その会社で腰を据えて勤めているとプラスに評価されます。

銀行の中には、「勤続3年以上」を融資条件としているところもあります。

ただし、3年経っていない場合でも、同業界での給与アップを伴う転職など例外となるケースもあるため、一概に勤続3年が経ってないと融資がおりないというわけではありません。

3.資産背景

年収以外の個人の属性として、最も評価に影響を与えるところでしょう。

預金通帳の残高だけでなく、所有している有価証券や不動産・加入中の生命保険(解約返戻金があるもの)も資産としてみなされます。

昨今、全体的にアパートローンは厳しくなってきています。

なので、少なくともアパート購入時の頭金を支払っても、ある程度は手元にお金が残るくらいの資産がないと融資は難しいでしょう。

4.既存借入額

住宅ローンや自動車ローンなど、借入がどの程度あるのかも見られます。

すでに、投資用不動産を所有していて借入がある場合は、その物件が収益をあげているかどうかもポイントです。

また、今は借入がなくても、過去にカードローンのキャッシングを繰り返していたり、長期延滞の履歴がある場合はマイナス評価となることもあります。

5.扶養家族

借りる本人が結婚しているか、奥さんが働いているか、子供がいるか、何歳なのか・・・といった家族構成も審査に影響する場合があります。

銀行によっては、子供が小さい場合はこれから養育費や教育費がかかるとみなされ、その分負荷をかけて評価するところもあります。

これらの項目を総合的に評価して、銀行は融資の可否を判断します。

そのため、同じ年収500万円の方でも、個人の状況によってアパート経営を「できるか」「できないか」は変わってくるのです。

要素3:状況に合う銀行があるかどうか

アパート購入のための融資(アパートローン)を出してくれる金融機関は、主に以下の5つがあります。

- 1.政府系金融機関(日本政策金融公庫

- 2.都市銀行(メガバンク)

- 3.地方銀行

- 4.信用金庫・信用組合

- 5.ノンバンク(預金を受けずに貸し付けのみ行う金融機関)

それぞれの銀行で、融資条件はさまざまです。

例えば、

- ・銀行の支店があるエリア内に住んでいること

- ・年収600万円以上

- ・勤続3年必須

- ・担保にできる物件を所有していること

- ・借入額以上の資産を持っていること

- ・奥さんとの収入合算可能 …などです。

このように、銀行によって融資条件は大きく異なります。

そのため、年収500万円のAさんに対しても融資できる銀行・できない銀行があります。

また、上記で挙げたような目安はあっても、「年収600万円以下は絶対にNG」のように明確な基準を設けている銀行は少ないです。

多くの銀行では、融資担当の営業マンが、あなたに対する融資の稟議を上げます。

そして、支店内で精査・評価され、どれだけ融資をするかの結論が出ます。

つまり、同じ銀行でも支店の方向性、さらには融資の担当者によっても、その結果は大きく変わってくるというわけです。

銀行数だけでも全国に100行以上があります。

支店によっても条件が違うとなれば、自分の状況にあった条件の銀行を探し出すのは、とても労力のかかるポイントです。

さらに厄介なことに、銀行の融資条件は刻一刻と変わります。

一ヶ月前までは融資NGだった方が、今は融資OKということもざらにありますし、逆もまた然りです。

このように、融資情報の情報収集は一人ではかなり大変です。

“大家の会”のような不動産投資家の集まりや融資斡旋もしている不動産会社には、各銀行の融資条件のほか、融資に積極的な銀行・支店などの情報も集まってきますので、これらを上手く活用するのが賢いやり方でしょう。

不動産投資・アパート経営の融資(ローン)についてまとめた記事はこちら

年収500万円のサラリーマン3名の事例

ここまで「年収500万円でアパート経営はできるのか」というテーマに沿ってお伝えしてきましたが、年収500万円の方がアパート経営を「できるか」「できないか」は個人の状況によるところが大きく、一概には言えないということがお分かりいただけたかと思います。

※「今の自分の状況でアパート経営ができるものか、具体的に知りたい」という方は、ご状況をお知らせいただければご相談に応じますので、ご連絡ください(*^^)

さて、ここからは、私がこれまでご相談いただいたお客さまの事例をご紹介します。

年収500万円でアパート経営がしたい!という方は、実現させるための一方法として、ご参考ください。

1.信用金庫で融資承認が降りたOさん

ご自身で都市銀行やノンバンクへ問合せたものの、門前払いされたというOさん。

ご相談時のご年収は500万円、資産は600万円ほどお持ちでした。

幸いOさんのお住まいのエリアは、アパートローンに積極的な地方銀行・信用金庫が多かったことから、これらの銀行で融資を受ける方針に方向転換。

いくつか可能性のありそうな銀行をご紹介し、弊社から銀行の担当者に話を通して面談の約束を取り付けました。

ちなみに、すでに不動産会社と取引のある銀行であれば、会社を通して話を持っていく方が、借りる本人が飛び込みで訪問するよりも前向きに話を聞いてくれます。

その結果、情勢がら融資が厳しいタイミングではありましたが、とある信用金庫から「あと300万円、頭金を入れてくれれば融資できます」との回答がありました。

Oさんは1年間お金を貯めて、翌年再チャレンジし融資承認。粘り勝ちでアパート経営をスタートさせた事例です。

2.奥様と二人三脚で物件取得したSさん

ご相談当時、ちょうど年収500万円だったSさん。

購入希望の物件エリアとお住まいのエリアが離れていたことから、全国の物件に融資可能なノンバンクでのご融資を検討されていました。

しかし、候補としていたノンバンクは年収規定が厳しく、希望額の融資は難しいとのこと。

どうしたものかとご相談したところ、Sさんの場合は奥さまも正社員で給与所得があったため、奥さまが連帯保証人となることで、Sさんご本人と奥さまのご年収を合算して評価してもらいました。

その結果、無事希望の融資額がおり、Sさんご夫婦はアパートを取得。

最初は借入に不安を見せていた奥さまですが、実際に家賃送金が始まると安心したようで、2棟目の取得は奥さまの方が前のめりで進めているそうです。

※2020年4月の民法改正により、連帯保証人を立てて収入合算審査を原則NGとする銀行も出てきました。類似の方法として、購入物件をご夫婦の共同名義としてそれぞれ持ち分を持ち、ご夫婦ともに連帯“債務”に入ることで、収入合算をする手法もあります。その場合は、持ち分に応じて家賃収入を分け、ご夫婦それぞれの確定申告が必要です。

出典:法務省:民法の一部を改正する法律(債権法改正)について

3.年収420万円だったTさん

ご相談時は35歳、ご年収は420万円だったTさん。

「不動産投資で年間キャッシュフロー500万円を得て仕事を辞める」ことが目標でした。

当時のご属性では融資可能な銀行が見つからず、まずはアパートローンを使える属性になるまで本業を頑張っていただくことに。

年収500万円を目標に、Tさんは本業の給料のベースアップをするべく、残業をしたり昇進試験を受けたりしたそうです。

また、同時に給料天引きの貯蓄も開始。資金を貯めながら、内覧会に参加したり最新の融資情報の収集をしたりと、不動産投資の知識も蓄えておりました。

最初のお問合せから5年後、晴れて融資が降り1棟目のアパートを購入。

その後は、1棟目のキャッシュフローも生まれたので、貯金のペースが加速し、1棟目購入から3年後に2棟目を購入。

現在は、2棟のアパートを所有するオーナーさんです。

所有物件の現在の年間キャッシュフローは280万円。

目標の500万円までまだあと数棟買い進める予定と伺っています。

アパート経営をしているオーナー様のお声をまとめた記事はこちら

年収500万円でもアパートオーナーになれる可能性はある!

ここまで、年収500万円でもアパート経営ができるのかどうか、また実際に年収500万円でアパート経営を始めたオーナーさんの事例をご紹介しました。

年収500万円でもアパートオーナーになれる可能性は十分にあります。

これからアパート経営を始めたいという方は、まずは今のあなたの状況でどの程度の融資が出るのかを明確にすることが最初の一歩です。

当ブログもそうですが、インターネット上の情報やセミナーで解説される情報は一般論でしかありません。

「あなたの場合」の融資の可能性を知る必要があります。

そのためには、実際に銀行と接点を持つ必要がありますが、数多くある銀行のひとつひとつに直接問合せるのは賢い方法ではありません。

すでに物件を持っていて、銀行とも繋がりがある先輩オーナーさんや、日頃から複数の銀行と取引のある不動産会社から紹介を受け、効率的にあなたに合った銀行を探していくことがおすすめです。

初めてのアパート経営では、分からないことだらけで当然です。

ぜひ、当ブログで知識を蓄えて、あなたのアパート経営を成功させてくださいね!

個別に相談したい方は、下の「個別相談」からお気軽にご連絡ください。